押し寄せるESGの波、金融機関はサステナブルファイナンスにどう取り組むべきか

問題提起

「脱炭素」、「ESG投資」、「SDGs」…このような環境や社会に関する用語が、見ない日は無いと言って良いほど紙面を賑わせている。環境や社会問題、それに対応する企業統治(本稿ではこれらを総称してESGと呼ぶ)の重要性は理解しつつも、具体的にどのようなアクションを取るべきか、腹落ちしていない読者も多いだろう。

筆者は、当社のFinTech/Start-upプラクティスの一員として、金融機関のESGに関する戦略立案や対応計画の策定、気候変動を含めたリスク管理などの案件を手掛けてきた。実は金融機関は一般企業以上に、この国際的な脱炭素やSDGsの潮流に重大な影響を受けている。今回は「サステナブルファイナンス」をテーマに、金融機関が直面する課題や、ESGにどう向き合うべきかについて解説する。

目次

- サステナブルファイナンスとは何か

- 金融機関を取り巻く環境

- 金融機関に求められる経営の舵取り

- 鍵は取り組むべき領域の特定と確実な実行

- 当社のサービス

サステナブルファイナンスとは何か

サステナブルファイナンスは、文字通りに意味を取ると「持続可能な社会を実現するための金融サービス」となる。本稿ではサステナブルファイナンスを「金融機関が、環境や社会問題の解決に繋がる金融サービスを提供すること」と定義する。

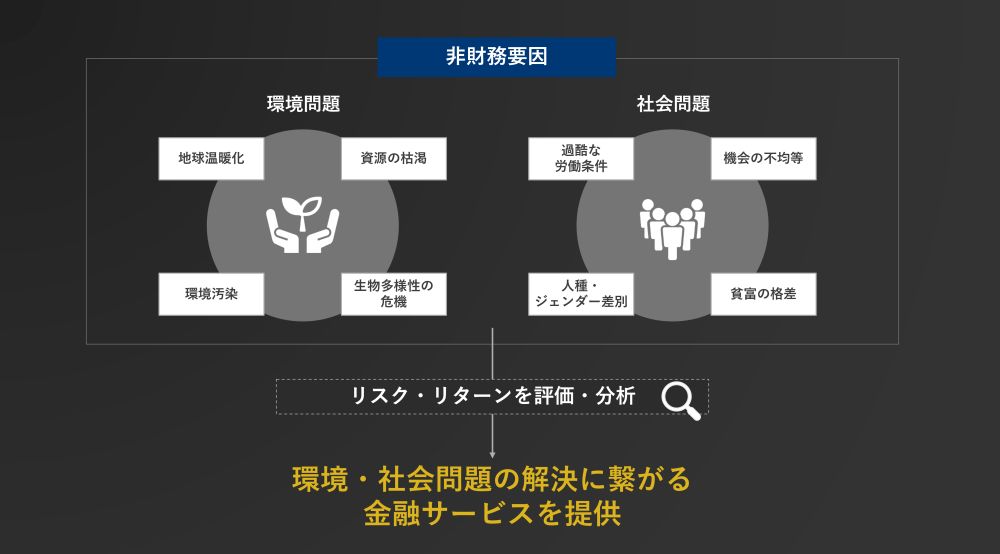

地球温暖化、環境汚染、貧富の格差、人種・ジェンダー差別など、これまで企業の財務に表れてこなかった要素(非財務要因)が、環境や人権意識などの高まりを背景に、無視できないほどに企業経営や企業価値に影響を与え始めている。

サステナブルファイナンスはこのような非財務要因を、事業上のリスク、あるいはリターンとして評価し、非財務要因の対応が充実している企業などに優先的に投融資したり、必要に応じて金利や条件を優遇したりすることで、非財務要因への対応を促すことを企図した新しい金融の手法なのである。

図1: サステナブルファイナンスとは?

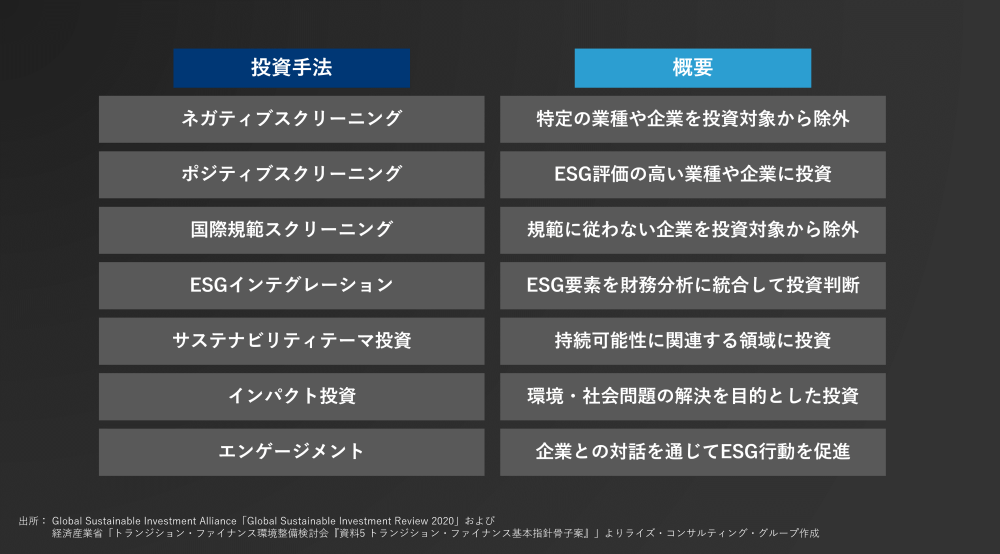

図2: 投資手法による分類

投資手法による分類では、サステナブル投資を普及する国際団体であるGSIA(Global Sustainable Investment Alliance)が7つの手法に分類している。いずれも投融資先企業に変容を促すもので、例えば、一定の基準に基づいて特定の業種や企業を投資対象から除外するネガティブスクリーニング、「再生可能エネルギー」や「女性活躍」といった特定にテーマに着目するサステナビリティテーマ投資などの手法がある。

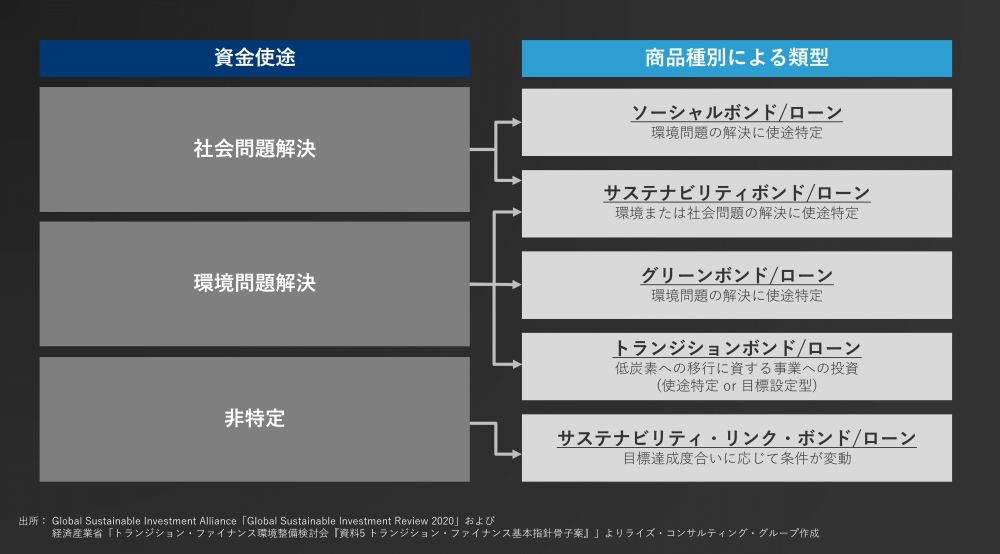

図3: 商品種別による分類

商品種別による分類としては、経済産業省が資金使途に応じた分類を示しており、例えば環境改善や社会貢献に繋がる事業に資金使途を限定するサステナビリティボンド、ESGの達成状況に応じて金利が変動するサステナビリティ・リンク・ローンなどが挙げられる。

次に、金融機関を取り巻く環境を見ていこう。

金融機関を取り巻く環境

サステナブルファイナンスの取り組み自体は今に始まったものではない。民間では1970年代前後に、米国ショアバンクやオランダのトリオドス銀行など、環境や社会に配慮する金融機関が相次いで設立された。国連でも1992年には地球サミットの開催に合わせて、国連環境計画(UNEP)によるUNEP金融イニシアティブが発足している。

金融機関の動きを急加速させた大きな要因の一つは、2015年11月に開催された「第21回気候変動枠組み条約締約国会議」(COP21)によるパリ協定だ。パリ協定の最大の特徴は、気候変動枠組条約に加盟する196ヶ国全ての国が協定に合意したことである。これまでの先進国・発展途上国という枠を超えて、人類全体で炭素排出の削減に向かっていくという大きなうねりを生み出した。

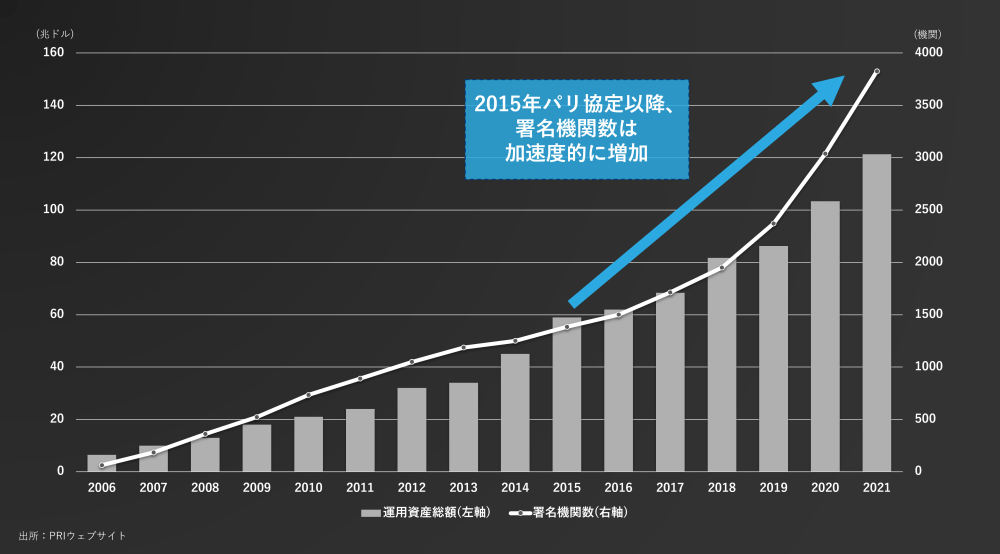

投資家にESGを考慮した投資行動を求める指針として国連が2006年に提唱した「責任投資原則」(PRI)の署名機関は、発足以降緩やかな増加に留まっていたが、パリ協定以降は急速に伸長し、2021年3月末時点で3826機関、その資産運用額は121兆3000億ドル(約1京6000兆円)に達している。また、最近ではESGに適合しない企業からの投資撤退が行われたり、株主総会で反対票を投じられたりする動きも目立っている。

図4: PRI署名機関数とその運用資産額

こうした投資家の動きを受けて、金融機関自身もサステナブルファイナンスの推進が求められている。例えば、みずほフィナンシャルグループでは2020年の株主総会で環境NGOから気候変動に関する株主提案が提出され35%の賛成票を集めた。これには議決権行使助言大手のGlass LewisやISSが賛成を推奨したことが大きく影響している。みずほは株主提案を受けて、2030年までに25兆円のサステナブルファイナンス実施を発表するに至っている。

つまり、金融機関は自社の投融資判断にESGの影響を受けるだけでは無く、金融機関自身も一企業として投資家からのプレッシャーに対応していかなければならないということだ。

このような環境にあって、金融機関にとってサステナブルファイナンスは否が応でも取り組まねばならない経営テーマとなっており、対応が遅れれば、社会から批判され、顧客離れが起き、経営を揺るがすことにもなりかねない。

金融機関に求められる経営の舵取り

サステナブルファイナンスは金融機関にとって新たなビジネス機会の創出とも言える。日本においては2020年10月に、当時の菅義偉首相が所信表明演説で「2050年カーボンニュートラル」を宣言した。政府によるカーボンニュートラル宣言は欧州各国や中国に後れを取ったものだったが、官主導でのカーボンニュートラルが動き出す大きなきっかけとなった。

実際に、菅首相の宣言を受けて、2020年12月には経産省から「2050年カーボンニュートラルに伴うグリーン成長戦略」が発表され、15兆円の民間企業の研究開発・設備投資の誘発、税制支援やカーボンプライシングの導入などが言及されている。

一方で、気を付けなければならない点は、サステナブルファイナンスの取り組みは、事業や投融資のビジネス領域を狭めることにもなることだ。例えば、二酸化炭素排出量の多い石炭火力発電所向けの融資については、3メガバンク共に新設の石炭火力発電所への融資を行わないとの方針を出している。当領域への融資は日本の3メガバンクが世界でも融資額ランキングの上位を占めていたが、結果的に、大きな収益源を失ったことになる。

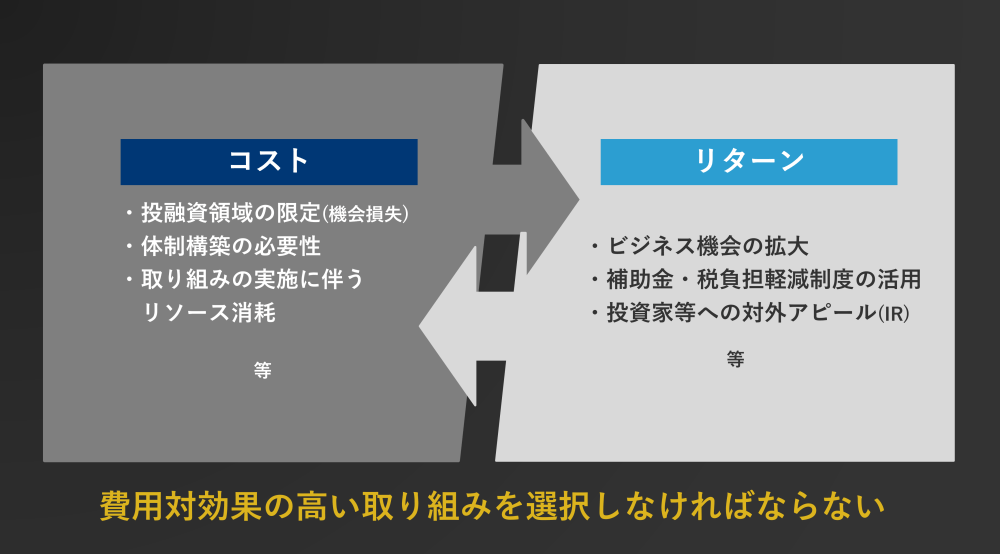

つまり、金融機関は可能な限り社会の要請に応えながらも、ビジネス機会の拡大などのリターンを最大限に享受しつつ、機会損失や取り組みの実施に伴うリソースの消耗を最小化した、効率的な舵取りが求められている。

図5: コストとリターン

鍵は取り組むべき領域の特定と確実な実行

サステナブルファイナンスは、世界情勢や景気変動の影響を受けるため、どこまで取り組むべきか不透明であるという難しさがある。

例えば直近では、ロシアによるウクライナ侵攻を受けて、エネルギー資源価格が高騰。欧州各国は石炭火力発電の再稼働を決め、OPECプラスも化石燃料の増産を決定した。ウォーレン・バフェット氏率いるバークシャー・ハサウェイは石油関連株の買い増しを行うなど、サステナブルファイナンスには逆風も見られている。

上記のような状況であり、時代が変われば「何がサステナブルなのか?」も変わる可能性があることから、手当たり次第にあれもこれもとサステナブルファイナンスに取り組んでいたのでは、前章で述べた効率的な舵取りは難しいだろう。では、どんな取り組みをすれば効率的な舵取りになると言えるのか。

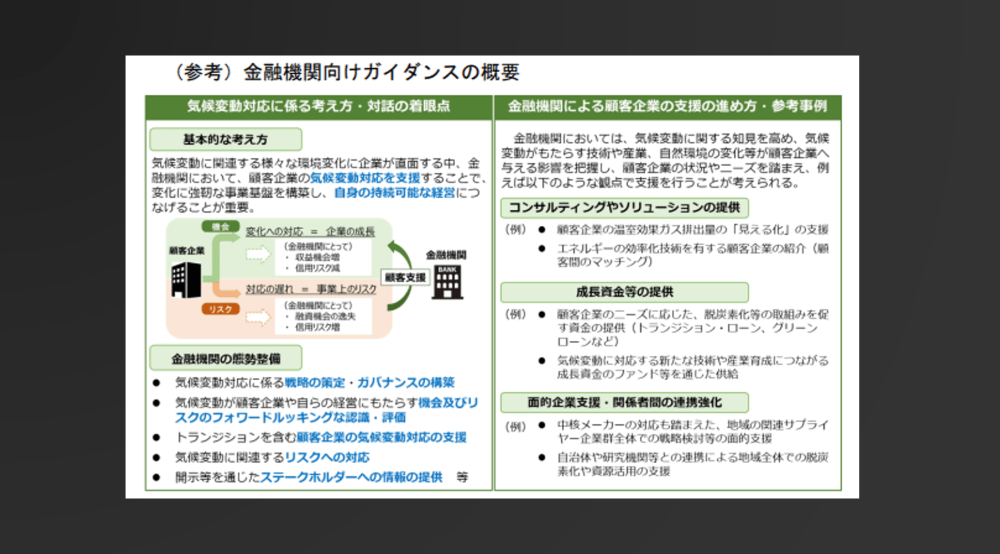

例えば金融庁は、2022年7月に「金融機関における気候変動への対応についての基本的な考え方」(ガイダンス)を公表し、金融機関にトランジションローンなどの提供だけではなく、顧客企業へのソリューション提供なども促す内容となっている。

ガイダンスは金融庁の監督上の目線となるものであり、こうした金融庁などの当局が求めるコンセプトを正確に把握して、過不足なく実行することがサステナブルファイナンスに対する効率的な向き合い方と言えるだろう。消極的かもしれないが、サステナブルファイナンスが金融商品として確立するまでは、当局からの要請には応えつつも様子を見るのが賢いやり方と考えている。

図6:出所:金融庁「金融機関における気候変動への対応についての基本的な考え方 令和4年7月」

当社のサービス

サステナブルファイナンスは今後長期間に亘って取り組みを求められる経営テーマではあるが、短期的には取り組みコストが高く、政治・経済といった外部環境の影響を強く受けるため不安定であり、見通しが立てにくい。

弊社では金融機関のサステナブルファイナンスやESGの取り組みに関して、以下のステップで伴走して実行支援をしている。

- 金融当局が金融機関に求める対応やその水準を把握

- 自社の対応と金融当局が求める水準との差分特定

- 差分を埋めるための施策や体制案の計画及び実行

最後に

サステナブルファイナンスは、金融機関にとって重要なアジェンダであり、もちろん社会全体のためにも必要な取り組みではあるが、ただやみくもに取り組むのではなく、賢く取り組むべきテーマである。

社会や投資家が、どのレベルまでサステナブルファイナンスを求めているのか、自社がどこまで対応すべきなのか、そのために具体的にどのような取り組みが考えられるのか、情勢変化を見極めながら常に仮説構築と検証のPDCAを高速回転していかなければならない。当社としても日々情報をアップデートして、この難題にチャレンジし続けたいと考えている。

2022/10/04