「金融サービス仲介業」とは?どのような事業者が参入に適しているのか?

はじめに

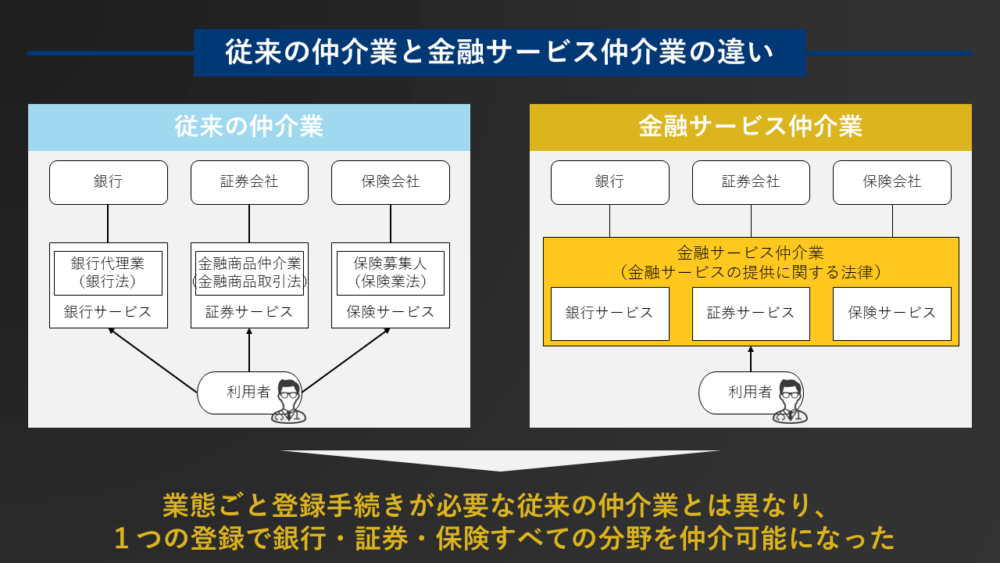

皆さんは、ひとつ登録するだけで事業者が銀行・保険・証券の3つの金融サービスを 提供できるライセンスをご存じだろうか?従来の ライセンスでは銀行、保険、証券、それぞれのライセンスが独立して存在しており、ライセンスごとに登録や各種規制、各金融機関からの指導対応が求められ、事業者にとって負担が

このことを背景とし、2021年11月に「金融サービス仲介業」が創設・施行され、ひとつのライセンスで銀行・保険・証券3つの分野でサービス提供が可能となった。最近よく耳にする「エンベデッド・ファイナンス」や「スーパーアプリ」の実現のためにも重要な役割を担うことが期待されている。

しかし、実際にこの新しいライセンスを取得した企業は多くない(2022年11月時点で5社)。本記事では、ライセンス取得事例を紹介しつつ、金融サービス仲介業に参入する際のポイントを解説する。ライセンス取得を検討する企業の参考となれば幸いだ。

目次

- 金融サービス仲介業の概要(経緯・内容)

- 金融サービス仲介業取得事例

- 事業者が金融サービス仲介業へ参入する際のポイント

- 金融機関が事業者と提携する際のポイント

- 最後に

金融サービス仲介業の概要(経緯・内容)

近年、国内外の巨大な顧客基盤をもつプラットフォーマーが金融分野に参入する事例が見られる。スマホなどの普及により、顧客はオンライン上でいつでもどこでも金融サービスの提供を受けられることが可能となり、日常生活をより便利で豊かにする新たな金融サービスが展開されている。一方、事業会社が金融事業に参入しようとすると、以下の①、②の観点で負担が大きく、参入障壁が高いといわれてきた。

①業種(銀行、保険、証券)ごとのライセンス取得が求められる

②特定の金融機関に所属し、当該金融機関から定期的な指導を受ける必要がある。また、複数の金融機関商品・サービスを仲介する場合は、金融機関ごとに指導を受けることが必要

<金融サービス仲介業の特徴>

上記を踏まえて、新しく生まれた金融サービス仲介業には、以下A,Bのような特徴がある。

A)1つの登録で事業者が銀行(預金・資金移動・貸金)・保険・証券すべての分野のサービス仲介が可能

B)事業者は特定の金融機関への所属が不要で、金融機関は事業者(仲介業者)の指導を行う必要がなく、仲介行為により顧客に与えた損害を賠償することもしない

図1:一般社団法人 東京国際金融機構(FinCity.Tokyo)FY2021 Monthly Market Report vol.5を資料に当社作成

金融サービス仲介業取得事例

次に、事業者が、金融サービス仲介業に参入した例を紹介する。

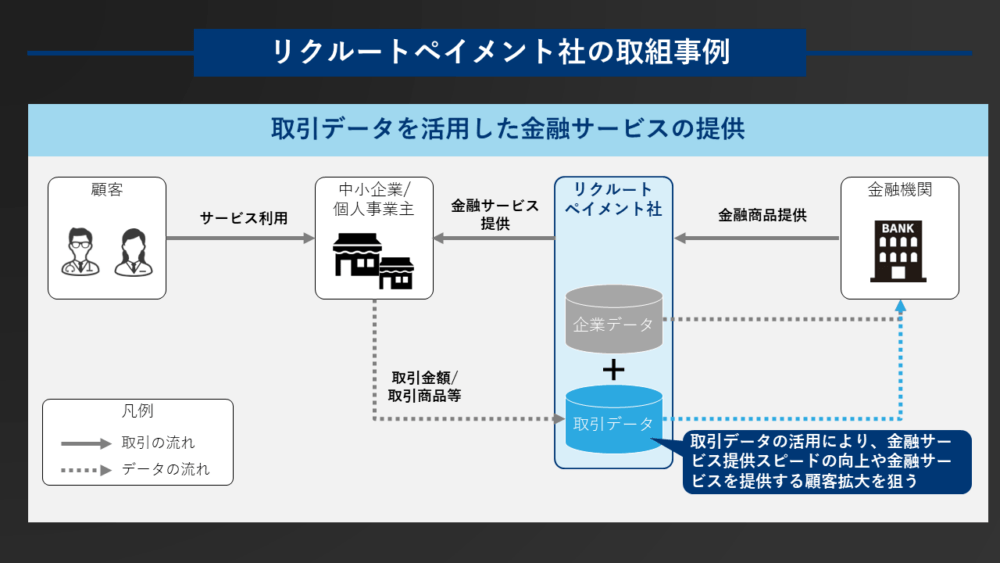

例①:株式会社リクルートペイメント(2022年9月登録)

『Airレジ』や『Airペイ』のサービスを提供している株式会社リクルートペイメントは、中小企業(個

人事業主を含む)のタイムリーな資金調達を可能とするために、金融サービス仲介業の登録を行った。

中小企業が融資審査に必要なデータを銀行などの金融機関へ提供するときは、ほとんどの場合、融資が必要なタイミングで決算書を提出し、金融機関の中で審査が下りて融資が実行される。この手続きには一定のリードタイムが必要なため、 スムーズな融資実行とは言い難い。

こうした課題を解決するため、リクルートペイメント社では、これまでに獲得した中小企業との接点や販売データを用いて、スムーズに金融サービスを提供できる仕組みを開発中だ。これにより、中小企業はタイムリーな資金調達が可能となる。

また、リクルートグループはUI/UX開発力に優れているので、この領域が苦手と言われている金融機関にとっても、リクルートペイメントと手を組むことはメリットが大きいと言えるだろう。

図2:リクルートペイメント社の取組事例

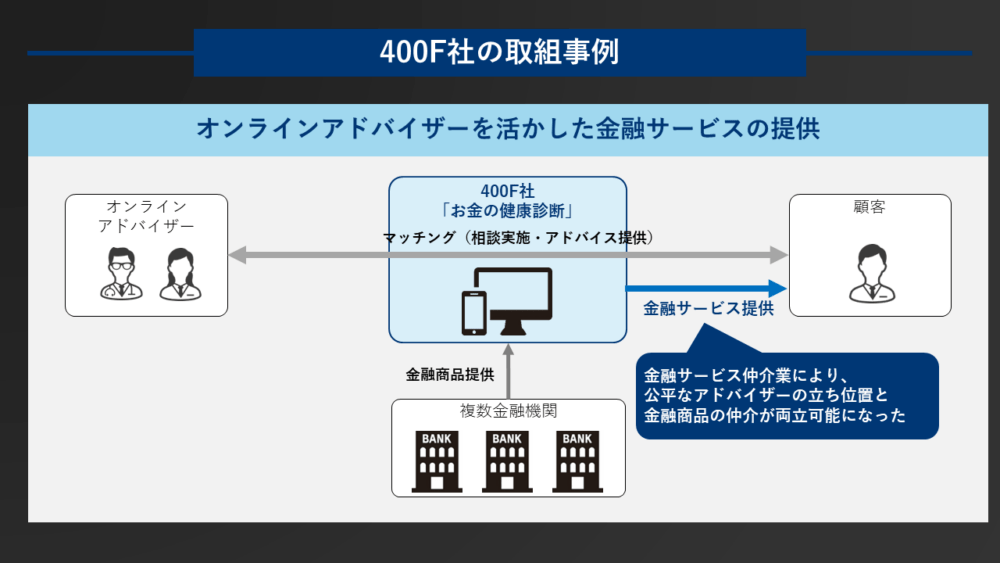

例②:株式会社400F(2021年11月登録)

お金のマッチングプラットフォーム「お金の健康診断」を運営する株式会社400Fでは、”オンライン・アドバイザー”開始のために金融サービス仲介業の登録を行った。

同社は、FP(ファイナンシャルプランナー)やIFA(独立系ファイナンシャルアドバイザー)といったお金の専門家と、それを必要とする顧客とのマッチングプラットフォーム を運営してきた。運営者としては公平な立場であることが求められるため、特定の金融機関の商品を推奨しづらい。一方で、これまでのライセンス制度では、金融サービスを提供しようとすると、特定の金融機関への所属が必要であったため、公平性を維持しながら、金融サービス仲介を行うことは難しかった。

新たな金融サービス仲介業では、1つの登録で複数の商品を取り扱うことができ、特定の金融機関への所属も必要なくなる。つまり、特定の金融機関の代理として営業する必要がないため、公平なアドバイザーとしての立ち位置を維持しながら、最適な商品を販売(仲介)することが可能となった。

図3:400F社の取組事例

事業者が金融サービス仲介業へ参入する際のポイント

本章では、事業者が金融サービス仲介業へ参入する際に押さえておきたいポイントを整理する。今後、参入を検討する企業は以下のポイントを押さえてほしい。逆に言えば、これらのポイントを既に満たしている企業は、すぐにでも参入できるだろう。

<①優れたサービスUI/UXの構築>

一般的に、金融商品の申込フローやデザインは複雑で、顧客離脱率が高いと言われている。UI/UXやデザインに疎い金融機関に代わり、ユーザーフレンドリーなUI/UXの構築ができることが求められる。

<②専門スキル>

金融サービス仲介業のライセンス取得には、金融庁などとのコミュニケーションや金融商品販売にかかる法律などの理解が求められる。ライセンス取得以外にも「金融商品の特性を理解したサービス設計」、「金融機関とのシステム連携・開発」、「金融機関と同等の高いセキュリティレベルの維持」などの実現には、専門的なスキルを持った人材が必要だ。

<③金融機関とのリレーション・交渉力>

金融サービス仲介は金融機関との提携が前提である。現在参入している企業を見ると、金融機関とのコネクションや交渉力のあるケースが多い。 リレーションがない場合、その分参入ハードルは高くなる。

<④金融機関にはないアセットの保有>

金融機関が持っていない顧客データや取引データを持っていると、これまで金融機関がアプローチできなかった顧客層にリーチできる可能性が上がり、金融機関にとっても提携するメリットが多くなる。また、データ利活用による新たな金融サービスの開発も期待できる。

前章の例であげた株式会社リクルートペイメントであれば①と④を、400Fであれば②と③を備えている。これらのポイントを自社だけで満たせない場合には、外部のアドバイザーを活用することも併せて検討したい。

金融機関が事業者と提携する際のポイント

自社サービスの拡大を目指す金融機関としても、前章で述べたポイントを有した事業者の提携を前向きに考えるだろう。

しかしながら、実際にはそのような事業者は多くないため、金融機関側も事業者から提携先として選ばれるような働きかけが必要だ。

以下で説明するように、例えば「事業者との接続プラットフォーム」を構築し、事業者が金融機関とのシステム連携をしやすくしたり、「金融商品をパッケージ化」することで事業会社が販売しやすい状態を整えたりすることが考えられる。

<事業者との接続プラットフォーム構築>

事業者が各金融機関とシステム連携・接続することは、開発費用や人員リソースの観点でハードルがある。そのため、事業者と金融機関との接続を容易にするプラットフォームの構築が求められている。

<金融商品のパッケージ化>

事業者は、金融機関との提携に際し、取り扱う金融商品や手数料等を一つひとつ交渉しなければならないが、それらの交渉は事業者にとってハードルが高い(少なくとも時間がかかる)。このハードルを解消するための策として、取扱可能な金融商品や経済条件を予めパッケージとして用意することが考えられる。パッケージの範囲内であれば、事業者は金融機関との交渉無しで、即座に仲介ができるため、提携までスムーズに辿り着けると想定できる。

最後に

冒頭で述べた通り、金融サービス仲介業は現時点(2022年11月時点)で普及しているとは言い難い。普及しない理由として、「新規参入事業者が負うセキュリティ要件が高い」、「規制当局の検査対応コストが高い」、「取り扱える金融商品が制限されており、旨味が少ない」などがよく語られている。

確かに、Fintech企業などが参入しようとしても、ライセンス取得のハードルが高く、使い勝手の良いものではないかもしれない。その意味で、当面は大企業(及びその関連企業)の参入のみに留まるのも事実だろう。

では、金融サービス仲介業は「使えない」ライセンスなのか。「全ての企業は金融サービス業になる」と言われている昨今において、新たに金融サービス仲介業に参入した事業者が金融業界の主役を担う可能性は大いにあると筆者は信じている。

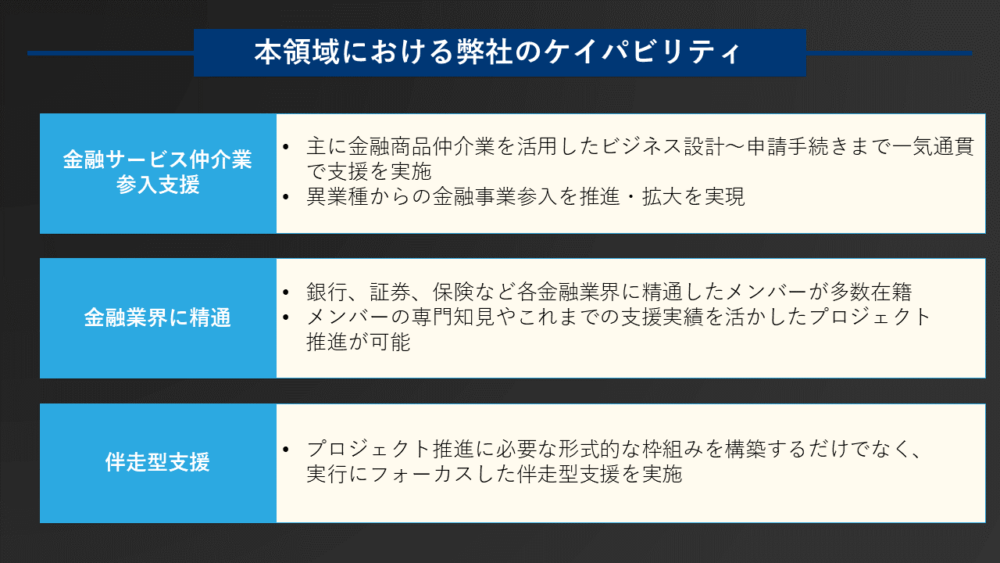

当社でも、金融サービス仲介業への参入を検討する事業者や金融機関へのご支援を通じ、本領域におけるケイパビリティを活かして制度の拡大に貢献して参りたい。

図4:本領域における弊社のケイパビリティ

次回は、金融サービス仲介業の創設によって、実現が加速するとされる「エンベデッド・ファイナンス(組み込み型金融)」について解説する

2022/12/08